Наша команда-партнер Artmisto

Фінанси і управління

Погорєлова Т.Г. - Практичні аспекти оподаткування доходів персоналу // Фінанси і управління. - 2015. - № 2. - С. 63 - 80. DOI: 10.7256 / 2409-7802.2015.2.14788 URL: https://nbpublish.com/library_read_article.php?id=14788

Практичні аспекти оподаткування доходів персоналу

Погорєлова Тетяна Геннадіївнавикладач, кафедра бухгалтерського обліку та аудиту, ФГАОУ ВПО «Південний федеральний університет»

344007, Росія, м Ростов-Н / д, вул. М. Горького, 88, ауд. 215

Pogorelova Tatiana

Chief accountant, Mobiskar-Yug company

Lecturer, Department of Accounting and Auditing, Southern Federal University

Room 215, 88, Gorky Street, Rostov-on-Don, Russia, 344007

php?id=14788&id_user=14635> Інші публікації цього автора

php?id=14788&id_user=14635> Інші публікації цього автора Анотація.

На початку 1990-х років в Росії було створено податкову систему, в яку увійшли податок на доходи фізичних осіб (ПДФО) і платежі в соціальні позабюджетні фонди, що стягуються з доходів персоналу. З самого початку елементом цих податків стала схожість їх об'єктів оподаткування в частині оплати праці та інших доходів персоналу. Що дозволяє розглядати ці платежі в рамках окремої сфери - оподаткування доходів персоналу, регулярно піддається змінам. Проводяться масштабні реформи по збільшенню ефективності справляння ПДФО і обов'язкових страхових внесків (ОСВ). Проекти про введення прогресивної шкали по ПДФО, зміні елементів ОСВ, вносяться на розгляд до Державної Думи систематично. Для візуального відображення, діючі механізми обчислення ОСВ та ПДФО розглянуті на практичних прикладах. Проведена порівняльна характеристика між оптимізацією податкових платежів і їх ухиленням. Визначено, що одним з основних критеріїв процесу податкового планування є пошук обґрунтованого компромісу між контролюючими органами та платниками податків, страхувальниками. Досліджувані дані представляють інтерес для практичних працівників фінансових служб господарюючих суб'єктів, що мають найманих працівників, а також для студентів економічних спеціальностей, як додаток до дисциплін по оподаткуванню.Ключові слова: доходи персоналу, податкові витрати, обов'язкові страхові внески, податкове планування, метод оптимізації, податкові ризики, податкове навантаження, критерії податкового планування, податкове вирахування, платежі вовнебюджетние фонди

DOI:

10.7256 / 2409-7802.2015.2.14788Дата направлення до редакції:

24-03-2015Дата рецензування:

25-03-2015Дата публікації:

12-04-2015Abstract.

In the early 1990s, a tax system was introduced in Russia which included a personal income tax and payments into social non-budgetary funds, collected from incomes of employees. From the very beginning, the similarity of the subjects of taxation in the terms of wages and other incomes of the personnel became a linking element between these taxes, which enables to view these payments within the framework of a separate sphere - taxation of the personnel's incomes that regularly undergoes changes. Large-scale reforms have been carried out in order to ensure the effectiveness of collection of personal income taxes and required premiums. Draft laws concerning an introduction of a progressive scale for personal income taxes and reconsidering some elements of required premiums have been consistently submitted to the Russian Parliament. For an illustration, the mechanisms of calculating the amounts of required premiums and personal income taxes are presented in concrete examples. The author comes to the conclusion that searching for a well-grounded compromise between controlling authorities, on the one side, and tax payers and insurants, on the other, should serve as one of the main criteria in tax planning.The examined material may be of interest for workers of financial services of business units that have salaried employees, as well as for students of economics as an additional educational material on taxation.

Keywords:

criteria of tax planning, tax burden, tax risks, method of optimization, tax planning, required premium, tax expenses, personnel's incomes, tax credit, payments to non-budgetary fundsВзаємозв'язок обов'язкових страхових внесків та податку на доходи фізичних осіб, що стягуються з оплати праці

Глава 24 Єдиний соціальний податок (ЄСП) Податкового Кодексу Російської Федерації (НК РФ) втратила силу 01 січня 2010 року, адміністрування ОСВ перейшло до Пенсійного Фонду (ПФ) і Фонду соціального страхування (ФСС). Рішення про виведення з податкової системи ЄСП і передачі адміністрування страхових внесків до державних позабюджетних фондів представляється спірним і неоднозначним моментом. Основним аргументом заперечення є тісний взаємозв'язок податкових баз з податку на прибуток організацій, ЄСП і ПДФО. Розрив контрольних функцій в цьому випадку призводить як до фінансових втрат держави (недонадходження доходів, додаткові витрати на адміністративний апарат), так і до незадоволеності платників податків. Не відповідає це і економічною природою таких внесків. Практично у всіх вчених і у багатьох практиків єдина думка - страхові внески, метою яких є виконання державою різних соціальних зобов'язань, не є страховими в прямому розумінні суті страхування. У них більше основних ознак податкових зборів.

Платежі до бюджету і позабюджетні фонди, що розраховуються з фонду оплати праці та інших доходів співробітників, мають на увазі два види обчислення:

- утримані з доходів платника податків (ПДФО);

- нараховані на виплати платнику податків (ОСВ).

При розрахунку податкового навантаження на організацію в порівнянні з середньогалузевої, контролюючі органи не враховують в складі обчислених податків ПДФО, так як вважається сплачуються фізичною особою і ОСВ, як не є податком.

Незважаючи на те, що платником ПДФО на законодавчому рівні є персонал організації, а платником ОСВ - особи, які здійснюють виплати та винагороди, податкове навантаження за цими платежами ставати тягарем податкового агента, страховика. Податковою базою з ПДФО є доходи платника податків, базою для нарахування страхових внесків - сума виплат і винагород, нарахованих на користь фізичних осіб. Таким чином, платежі в бюджетні і позабюджетні фонди, обчислені з доходів персоналу, мають практично загальну базу нарахування є витратами, що зменшують ефективність діяльності економічних суб'єктів.

Грунтуючись на взаємозв'язку об'єктів нарахування ПДФО і ОСВ і їх економічною природою, визначимо поняття «оподаткування доходу персоналу» - сукупність заходів щодо визначення, розрахунку і стягування податків і внесків, об'єктом обчислення яких є витрати роботодавців на оплату праці та інші доходи працівників.

Схожість об'єктів оподаткування у ПДФО і ОСВ не є випадковою. Досвід Росії в пострадянський період і деяких зарубіжних країн підтверджує такий варіант побудови аналогічних платежів. В основі цієї практики лежать три обставини:

- необхідність забезпечення високого і стабільного рівня надходжень платежів на соціальні потреби в зв'язку з одночасним відносним зростанням заробітної плати;

- залежність рівня соціальних відрахувань від розміру виплат, яка стосувалася в основному тільки пенсій і оплати тимчасової непрацездатності;

- загальна збалансованість податкової системи та економіки в цілому. Росія використовувала досвіду запозичення у економічно розвинених країн.

Взаємозв'язок ПДФО і ОСВ на практиці зіграла негативну роль, внісши перекіс в податкову систему, виражений в дисбалансі інтересів роботодавців, які сплачують ОСВ, і працівників, які, в результаті, отримують компенсації у вигляді соціального захисту.

Практичні аспекти обчислення податку на доходи фізичних осіб

При визначенні податкової бази з ПДФО враховуються всі доходи співробітника, отримані ним як у грошовій, так і в натуральній формі [2, п.1, ст.210] . ПДФО утримують при виплаті грошей співробітникові. При цьому загальна сума податку, яку можна утримати, не повинна перевищувати 50 відсотків від зарплати або іншого грошового винагороди, що належать до виплати [2, п. 4 ст. 226] .

Організація розраховує ПДФО з нарахованого доходу фізичної особи в наступному порядку:

- визначаються доходи, які є об'єктом обкладення ПДФО;

- встановлюються наявність і розмір доходів не обкладаються ПДФО;

- уточнюється ставка ПДФО за кожним з видів доходу;

- верифицируется можливість застосування податкових відрахувань по ПДФО;

- розраховується податкова база з ПДФО;

- обчислюється сума податку, яку потрібно утримати і перерахувати до бюджету.

Податкову базу розраховують окремо по кожному виду доходів, щодо яких встановлено різні ставки [2, п.2, ст.210] . У разі, коли доходи оподатковуються за ставкою 13 відсотків, податкову базу розраховують наростаючим підсумком щомісяця відповідно до малюнком 1.

Якщо сума податкових відрахувань більше суми доходів, податкова база дорівнює нулю. На наступний рік різниця між сумою доходу і сумою податкових відрахувань не переноситься [2, п.3, ст.210] . Винятком є майнове відрахування на будівництво або придбання житла.

Податкова база з ПДФО з початку року по розрахунковий місяць включно

=

Доходи, отримані працівником з початку року по розрахунковий місяць включно

-

Не обкладаються ПДФО доходи

-

податкові відрахування

Малюнок 1 - Розрахунок податкової бази по доходах, оподатковуваним по ставці 13%

Щомісяця ПДФО за основною ставкою 13 відсотків розраховують за формулою, відображеної на малюнку 2. ПДФО утримують в цілих рублях. Якщо розрахована сума податку з копійками, то суму до 50 копійок відкидають, а 50 копійок і більше округлюють до повного рубля [2, п.4, ст.225] .

ПДФО ставка 13%

=

Податкова база з ПДФО з початку року по розрахунковий місяць включно

×

13%

-

ПДФО, утриманий з початку року по попередній місяць включно

Малюнок 2 - Визначення суми ПДФО, що підлягає сплаті за розрахунковий період

Наприклад, в організації працює комірник 1957 року народження, що має п'ятьох дітей троє з яких повнолітні, в очних освітніх закладах не навчаються і проживають окремо. Оклад комірника за 2014 рік склав: з січня по березень по 6700 рублів на місяць; з квітня по серпень по 8000 рублів на місяць, виключаючи липень; з вересня по грудень по 8200 рублів на місяць. Черговий трудову відпустку отриманий в липні, нарахований дохід з урахуванням відпускних в липні склав 8672 рубля. Додаткових винагород за податковий період пошукові роботи не виплачувалося, надані довідки про двох неповнолітніх дітей, які проживають спільно.

Стандартний податкове вирахування на третю і кожну наступну дитину становить 3000 рублів на місяць до досягнення доходу платника податку 280000 рублів [2, п.4, ст.218] .

Податкова база за доходами комірника за 2014 рік склав: (6700 рублів * 3 місяці +8000 рублів * 4 місяці + 8200 * 4 місяці +8672) - (3000 рублів * 2 дітей * 12 місяців) = 21572 рубля.

Обчислений і сплачений податковим агентом ПДФО за 2014 рік складе: 21572 рубля * 13% = 2804 рубля.

Практичні питання обчислення обов'язкових страхових внесків до Пенсійного Фонду Росії

При наданні в ПФ розрахунку РСВ-1 ПФР, включається в себе шість розділів, обов'язковими для заповнення всіма платниками страхових внесків є: титульний аркуш, розділ 1 і 2. У першому розділі роботодавці відображають відомості по нарахованих і сплачених внесків за розрахунковий період з деталізацією по звітному кварталу, а також заборгованість по страхових внесках. Другий розділ включає в себе розрахунок страхових внесків по застосовуваних роботодавцями тарифами, в тому числі і за додатковим тарифом. На кожен застосовуваний тариф, заповнюють окремий лист розділу 2.1. Таким чином, організація, що знаходиться на загальній системі оподаткування (Осно) і одночасно є платником єдиний податок на поставлений дохід (ЕНВД), заповнює розділ 2.1 на двох сторінках: з кодом тарифу 01- для платників, які застосовують Осно і 53 - для роботодавців застосовують ЕНВД [4] . Базу для нарахування страхових вносов, а також кількість застрахованих осіб при спільному використанні в різних видах діяльності, визначають пропорційно частці нетто виручки за який обчислюється період. Для відображення в інших розділах розрахунку, дані розділу 2.1 використовують, як суму відповідних значень за рядками кожної таблиці. Наступні підрозділи 2-4 розділу 2 заповнюють платники страхових внесків за додатковими тарифами. Підрозділ 2.5 містить відомості по пачках документів, що відображають розрахунок нарахованих страхових внесків за кожною застрахованою особою за останні три місяці: найменування електронного документа з даними індивідуального обліку; розрахункову базу для нарахування страхових внесків і відомості про нараховані страхові внески за період звіту з сум, що не перевищують граничну величину, а також при наявності відповідних операцій, пачки документів з коригуючими даними. Розділ 3 звіту заповнюють страхувальники, які застосовують знижені тарифи страхових внесків відповідно до Федерального закону РФ № 212-ФЗ [3] . Дані по донарахованих страхових внесках, при виявленні відображення помилкових відомостей самостійно платником або за результатами перевірок органами контролю пенсійного фонду, заповнюють в розділі 4. У наступному розділі відображають виплати організацій на користь учнів очної форми навчання, за здійснення робіт або надання послуг в студентському загоні. Останній розділ розрахунку містить індивідуальні відомості по кожній застрахованій особі, на користь якого за останні три місяці проведені виплати в рамках трудового або цивільно-правового договору. Дані розділу 6 формують в пачки, що складаються з відомостей індивідуального обліку, кількість яких в одній пачці не повинно перевищувати 200 штук [4] .

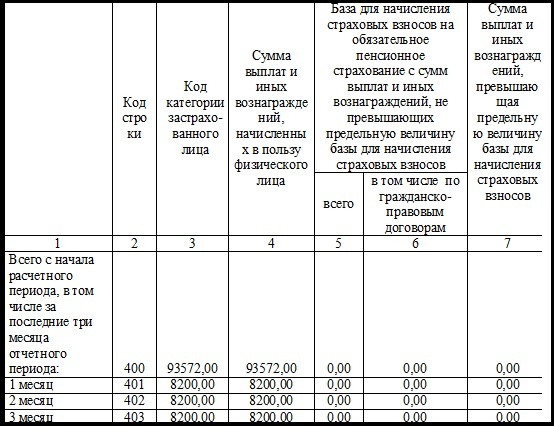

Фрагмент розділу 6, підрозділ 6.4. «Відомості про суму виплат та інших винагород, нарахованих на користь фізичної особи» складений за доходами комірника за 4 квартал 2014 року поданий в таблиці 1. Загальна сума доходу за розрахунковий період 93 572 рублів, заробітна плата за останні три місяці 2014 року склала 8200 рублів щомісячно .

Таблиця 1 - Відомості про суму виплат та інших винагород, нарахованих на користь фізичної особи, руб. коп.

У підрозділі 6.5 «Відомості про нараховані страхові внески» вказується величина нарахованих страхових внесків на обов'язкове пенсійне страхування за останні три місяці. Обчислюється як добуток суми доходу на тариф страхового внеску до Пенсійного фонду Росії: (8200 рублів * 3 місяці) * 22% = 5412 рублів. Так як загальна сума доходу співробітника за розрахунковий період не перевищує граничної величини в 2014 році 624000 рублів, стовпці 5-7 таблиці 9 не заповнюють.

Законодавством передбачена система покарань за несвоєчасну здачу звітності та спотворення в ній даних [3] . Встановлено штраф в розмірі п'яти відсотків від суми нарахованих страхових внесків за кожний місяць прострочення подання розрахунку, враховуючи, що сума штрафу не може бути менше 1000 рублів і не більше 30% від суми внесків за останні три місяці, не наданої вчасно розрахунку. Одночасно керівника організації можуть притягнути до адміністративної відповідальності, сума штрафу за це правопорушення становить від 300 до 500 рублів [1, п.2, ст.15.33] .

Порядок заповнення розрахунку по обов'язковим страхових внесках до Фонду соціального страхування Росії

Економічні суб'єкти, що поєднують податкові режими, мають особливості при нарахуванні страхових внесків та заповненні розрахунків. Організації оптово-роздрібної торгівлі, що поєднують ОСНО і ЕНВД, де персонал бере участь в обох видах діяльності, враховують витрати на оплату праці на рахунку 44 «Витрати на продаж» субрахунок 3 «Розподіляються витрати». Відповідно, всі ОСВ нараховують в дебет цього ж рахунку проводкою Дебет 44.3 Кредит 69 [8] . При заповненні розрахунку в ФСС на титульному аркуші необхідно вибрати шифр страхувальника [5] . Платники, які застосовують основний тариф ОСВ 2,9%, в перший трьох осередках вказують шифр 071, в наступних двох - додатковий шифр 02 для економічних суб'єктів, які сплачують ЕНВД. Подальше складання розрахунку не має особливостей. У розрахунку за формою 4-ФСС обов'язкові для заповнення листи з наступним змістом: титульний аркуш, таблиця 1, таблиця 3, таблиця 6, таблиця 7, таблиця 10. При відсутності показників інші листи не заповнюються і в ФСС не надаються.

Складання звіту доцільно починати з таблиці 3 «Розрахунок бази для нарахування страхових внесків». Для формування бази ОСВ використовують дані бухгалтерського обліку за нарахованими винагород на користь фізичних осіб за розрахунковий період, за винятком сум, що підлягали оподаткуванню відповідно до чинного законодавства [3, гл.2, ст.9] . Після цього заповнюють таблицю 1 «Розрахунки по обов'язковому соціальному страхуванню на випадок тимчасової непрацездатності та у зв'язку з материнством». Дані для розрахунку внесків беруть з таблиці 3. Нараховані страхові внески визначають помісячно за останні три місяці розрахункового періоду, шляхом множення розрахункової бази на тариф. При цьому законодавством передбачено граничний розмір бази, на 2014 рік він склав 624000 рублів, після перевищення, якого внески до ФСС не стягуються.

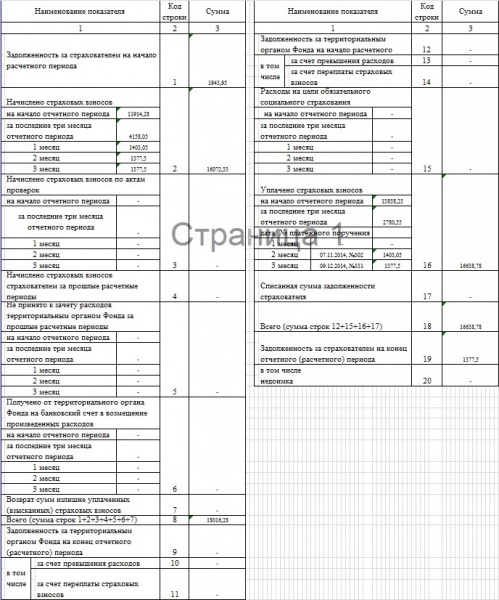

Розглянемо Заповнення табліці 5 розрахунку в ФСС по форме 4-ФСС за 12 місяців 2014 року на прікладі организации торговли, яка застосовує основні тарифи ОСВ. Вхідна заборгованість за страхувальником на початок розрахункового ПЕРІОДУ, тобто 01.01.2014 року склалось 1 943 рубля 95 копійок. База для нарахування страхових внесків: за жовтень 2014 року - 48381 рубль; за листопад и грудень 2014 з 47500 рублей; за дев'ять місяців 2014 року - 410 837 рублей. Оплачено страхових внесків за данімі бухгалтерського обліку: в лістопаді 2014 року 1403 рублей 05 копійок, платіжне доручення № 302 від 07.11.14г.; за грудень 2014 року 1 377 рублей 50 копійок, платіжне доручення № 331 від 09.12.14г.; за дев'ять місяців 2014 року - 13858 рублей 23 копійок. Використовуючи вихідні дані, заповнюємо розрахунок в рублях і копійках (Табл.2).

Послідовність заповнення розрахунку:

- заборгованість за страхувальником на 01 січня 2014 року записують по рядку 1;

- в рядку 2 заповнюється стовпець 1, починаючи з даних за 1 місяць - жовтень 2014 року. Показник за жовтень дорівнює добутку розрахункової бази за аналогічний період на тариф, тобто - 48381 рублів * 2,9% = 1403 рубля 05 копійок. Аналогічно визначають нараховані внески через листопад і грудень 2014 року;

- рядок «за останні три місяці звітного періоду» дорівнюватиме сумі нарахованих внесків за жовтень - грудень 2014 року: 1403 рубля 05 копійок + тисяча триста сімдесят сім рублів 50 копійок + тисяча триста сімдесят сім рублів 50 копійок = 4158 рублів 05 копійок;

- дані по рядку «на початок звітного періоду» розраховують шляхом твори розрахункової бази за 9 місяців 2014 року на тариф: 410837 * 2,9% = 11914 рублів 28 копійок;

- значення в стовпці 3 рядка 2 дорівнює сумі рядків «за останні три місяці звітного періоду» і «на початок звітного періоду»: 4158 рублів 05 копійок + 11914 рублів 28 копійок = 16072 рубля 33 копійки;

- заповнюють рядок 8, вона дорівнює сумі заповнених рядків 1 і 2 третього стовпчика: 1 943 рубля 95 копійок + 16072 рубля 33 копійки = 18016 рублів 28 копійок;

- далі заповнюють дані по оплаті внесків, починаючи з стовпця 1 рядка 16. За перший місяць - жовтень 2014 року оплат не було; за листопад і грудень (2 і 3 місяці) вносять згідно з вихідними даними суми платежів, а також номери платіжних доручень та їх дати;

- рядок «за останні три місяці звітного періоду» дорівнює сумі сплачених внесків за жовтень - грудень 2014 року: 1403 рубля 05 копійок + 1377 рублів 50 копійок = 2780 рублів 55 копійок;

- дані по рядку «на початок звітного періоду» переносять з вихідних даних;

- значення в стовпці 3 рядка 16 дорівнює сумі рядків «за останні три місяці звітного періоду» і «на початок звітного періоду»: 2780 рублів 55 копійок + 13858 рублів 23 копійки = 16638 рублів 78 копійок;

- заповнюють рядок 18, вона дорівнює сумі заповнених рядків 12, 15, 16, 17 - третього стовпчика: 16638 рублів 78 копійок;

- дані по рядку 19 визначають різницею рядків 8 і 18, якщо отримане число позитивне. Якщо отриманий показник - негативний, його записують по модулю в рядок 9, і рядок 19 не заповнюють в цьому разі. 18016 рублів 28 копійок - 16638 рублів 78 копійок = 1377 карбованців 50 копійок.

Таблиця 2 - Розрахунки з обов'язкового соціального страхування на випадок тимчасової непрацездатності та у зв'язку з материнством

Другий розділ розрахунку за формою 4-ФСС містить в собі зобов'язання і динаміку по нарахованих і сплачених внесків на ОСС від НС на П і ПЗ. Розрахунок бази для нарахування страхових внесків, відображення розміру страхового тарифу відповідно до класу професійного ризику виробляють в таблиці 6. Заборгованість на кінець звітного (розрахункового) періоду визначають в таблиці 7 «Розрахунки по ОСС від НС на П і ПЗ».

Оптимізація платежів до бюджету і позабюджетні фонди за розрахунками з персоналом

В даний час в бізнес-середовищі чималою популярністю користується тема оптимізації оподаткування. Багато підприємств прагнуть максимально знизити або, принаймні, відкласти податкові платежі. Існування законної можливості перенесення терміну сплати податку і розумне її використання дозволяє зробити додатковий фінансовий оборот з користю для підприємства.

Для цілей законної маніпуляції з податками застосовують податкове планування, що дозволяє оптимізувати податкові платежі шляхом використання можливостей чинного законодавства. Проблема виникає на практиці, представники бізнесу та контролюючі органи часто плутають поняття податкового планування та ухилення від податків. Нерідко при оцінці оригінальної схеми податкового планування представники влади класифікують дії підприємства як ухилення.

Тим часом розрізнити ці поняття досить просто - потрібно визначити ступінь відповідності із законодавством схеми оптимізації. Якщо податки оптимізуються законними способами, то мова йде про податкове планування, право на яку має кожний платник налогов. Якщо ж у схемі зустрічаються нелегітимні прийоми, то використано схильне до ризику адміністративного або кримінального покарання ухилення від податків.

Сумнівними вважаються законні прийоми, засновані на використанні прогалин в законодавстві. У практичній діяльності вони представляють досить незначний інтерес, тому що пов'язані з неабиякою часткою ризику. Державні органи можуть встановити протилежне значення в конкретній ситуації, і податкові підсумки підданий перерахунку.

Таким чином, підприємства, які цінують свою ділову репутацію, перед застосуванням будь-якої схеми оптимізації, очевидно, повинні її ретельно проаналізувати на предмет законності. Не виключено, що перевіряючі органи можуть визнати і законною оптимізацію ухиленням, але довести це в претензійному порядку в суді або досудових розглядах буде набагато складніше, в порівнянні з застосуванням нелегітимною схеми.

Найчастіше особи, які беруть економічні рішення, застосовують протиправні методи, що зменшують податкові платежі, що призводять до серйозних податкових ризиків. Поширений підхід виплати заробітної плати по «конвертової» схемою, тобто в офіційних документах заробітна плата персоналу відображена, в межах МРОТ, встановленого по регіону, решту заробітної плати співробітникам вручають поза легальної діяльності організації.

На межі законності метод оптимізації платежів до бюджету, за висновком з високооплачуваними працівниками договорів з надання послуг, як з ІП, що застосовують УСН, замість трудових договорів.

Плануючи податкові витрати менеджерам організації, не варто забувати про величину податкового навантаження організації та контролювати її розмір. Федеральною податковою службою (ФПС) опубліковані відомості по середньої податковому навантаженні по галузях і рентабельності проданих товарів, продукції, робіт, послуг і активів організацій за видами економічної діяльності [6] . Дані показники стали одними з основних критеріїв відбору організацій для проведення в них виїзних податкові перевірок: податкове навантаження нижче за середньостатистичний показник по галузі і відхилення рівня рентабельності організації від середнього по виду діяльності на 10 і більше відсотків. Середньогалузеві значення щорічно оновлюються на офіційному сайті ФНС России. Податкове навантаження організації розраховується, як відношення сплачених за період податків до загальної суми виручки без ПДВ. При цьому, до загальної суми податків не відносяться ПДФО, як оплачувану персоналом компанії і ОСВ, як не є податками [7] .

Тонку грань законності податкового планування важливо не порушувати. Хоча справедливості заради слід зауважити, що при правильній постановці справи навіть фактично мало місце ухилення, в розумних межах, довести буває практично неможливо. Адже головне в таких ситуаціях - виявити фактичну спрямованість тих чи інших дій платника. А без особистих зізнань зробити це дуже непросто.

Таким чином, з метою зниження податкових ризиків, слід організувати узагальнену схему оптимізації платежів до бюджету і позабюджетні фонди за розрахунками з персоналом, що залежить від середньомісячної заробітної плати на одного співробітника не нижче середнього рівня показника по виду і місця економічної діяльності за поточний період. Крім того, процес планування податкових витрат з доходів співробітників організації повинен забезпечувати: законність, комплексний підхід, ефективність, безперервність, оперативність, облік правозастосовчої практики.

Бібліографія

1 .Кодекс Російської Федерації про адміністративні правопорушення від 30 грудня 2001 № 195-ФЗ.

2 .Податковий кодекс РФ частина 2 від 05.08.2000 № 117-ФЗ.

3 .Федеральний закон «Про страхові внески до Пенсійного фонду Російської Федерації, Фонд соціального страхування Російської Федерації, Федеральний фонд обов'язкового медичного страхування» від 24.07.2009 № 212-ФЗ (в ред. 29.12.2014г. № 468-ФЗ).

4 .Постанова ПФР від 16.01.2014 № 2П. Про затвердження форми розрахунку по нарахованих і сплачених страхових внесках на ОПС в ПФ РФ і на обов'язкове медичне страхування в ФФОМС платниками страхових внесків, що виробляють виплати та інші винагороди фізичним особам, та Порядку її заповнення.

5 .Наказ МІНПРАЦІ РФ від 19.03.2013 № 107н «Про затвердження форми розрахунку по нарахованих і сплачених страхових внесках на обов'язкове соціальне страхування на випадок тимчасової непрацездатності та у зв'язку з материнством і по обов'язковому соціальному страхуванню від нещасних випадків на виробництві та професійних захворювань, а також по витрат на виплату страхового забезпечення та Порядку її заповнення »(зі змінами на 11 лютого 2014 року).

6 .Наказ ФНС Росії від 10 травня 2012 № ММВ-7-2 / 297 @. Про внесення змін до наказу ФНС Росії от 30.05.2007 N ММ-3-06 / 333 @ «Про схвалення Концепції системи планування виїзних податкових перевірок».

7 .Погорєлова Т.Г. Особливості обліку та звітності розрахунків з фондом соціального страхування. // Економічна політика господарського зростання. - 2014.-№4, том 2.

8 .Погорєлова Т.Г. Поєднання податкових режимів в торгових організаціях // Теоретичні та прикладні аспекти сучасної науки. Білгород. 2014. № 6-5. С. 202-205.

9 .Погорєлова Т.Г. Відображення розрахунків за соціальними страховими внесками в бухгалтерському обліку та звітності. // Збірник наукових статей V Міжнародної науково-практичної конференції м Сочі 5-7 грудня 2014 року.

10 .Масуренко А.П., Погорєлова Т.Г. Обов'язкове пенсійне та медичне страхування в умовах реформування пенсійної системи. // Матеріали III всеросійського науково-практичної конференції «Проблеми та перспективи розвитку сучасної науки: соціально-економічні, природно-наукові дослідження і технічний прогрес» 23.02.2015, м Ростов на Дону.

11 .Єрмаков Д.Н., Ліпатова І.В. Податкове планування як управління економічними процесами на мікрорівні // Податки і оподаткування. - 2014. - 7. - C. 637 - 649. DOI: 10.7256 / 1812-8688.2014.7.12558.

References (transliterated)

1 .Kodeks Rossiiskoi Federatsii ob administrativnykh pravonarusheniyakh ot 30 dekabrya 2001 g. № 195-FZ.

2 .Nalogovyi kodeks RF chast '2 ot 05.08.2000 № 117-FZ.

3 .Federal'nyi zakon «O strakhovykh vznosakh v Pensionnyi fond Rossiiskoi Federatsii, Fond sotsial'nogo strakhovaniya Rossiiskoi Federatsii, Federal'nyi fond obyazatel'nogo meditsinskogo strakhovaniya» ot 24.07.2009 № 212-FZ (v red. 29.12.2014g. № 468 -FZ).

4 .Postanovlenie PFR ot 16.01.2014 № 2P. Ob utverzhdenii formy rascheta po nachislennym i uplachennym strakhovym vznosam na OPS v PF RF i na obyazatel'noe meditsinskoe strakhovanie v FFOMS platel'shchikami strakhovykh vznosov, proizvodyashchimi vyplaty i inye voznagrazhdeniya fizicheskim litsam, i Poryadka ee zapolneniya.

5 .Prikaz MINTRUDA RF ot 19.03.2013 № 107N «Ob utverzhdenii formy rascheta po nachislennym i uplachennym strakhovym vznosam na obyazatel'noe sotsial'noe strakhovanie na sluchai vremennoi netrudosposobnosti iv svyazi s materinstvom i po obyazatel'nomu sotsial'nomu strakhovaniyu ot neschastnykh sluchaev na proizvodstve i professional'nykh zabolevanii, a takzhe po raskhodam na vyplatu strakhovogo obespecheniya i Poryadka ee zapolneniya »(s izmeneniyami na 11 fevralya 2014 goda).

6 .Prikaz FNS Rossii ot 10 maya 2012 goda № MMV-7-2 / 297 @. O vnesenii izmenenii v prikaz FNS Rossii ot 30.05.2007 N MM-3-06 / 333 @ «Ob utverzhdenii Kontseptsii sistemy planirovaniya vyezdnykh nalogovykh proverok».

7 .Pogorelova TG Osobennosti ucheta i otchetnosti raschetov s fondom sotsial'nogo strakhovaniya. // Ekonomicheskaya politika khozyaistvennogo rosta. - 2014.-№4, tom 2.

8 .Pogorelova TG Sovmeshchenie nalogovykh rezhimov v torgovykh organizatsiyakh // Teoreticheskie i prikladnye aspekty sovremennoi nauki. Belgorod. 2014. № 6-5. S. 202-205.

9 .Pogorelova TG Otrazhenie raschetov po sotsial'nym strakhovym vznosam v bukhgalterskom uchete i otchetnosti. // Sbornik nauchnykh statei V Mezhdunarodnoi nauchno-prakticheskoi konferentsii g. Sochi 5-7 dekabrya 2014 goda.

10 .Masurenko AP, Pogorelova TG Obyazatel'noe pensionnoe i meditsinskoe strakhovanie v usloviyakh reformirovaniya pensionnoi sistemy. // Materialy III vserossiiskoi nauchno-prakticheskoi konferentsii «Problemy i perspektivy razvitiya sovremennoi nauki: sotsial'no-ekonomicheskie, estestvenno-nauchnye issledovaniya i tekhnicheskii progress» 23.02.2015, g. Rostov na Donu.

11 .Ermakov DN, Lipatova IV Nalogovoe planirovanie kak upravlenie ekonomicheskimi protsessami na mikrourovne // Nalogi i nalogooblozhenie. - 2014. - 7. - C. 637 - 649. DOI: 10.7256 / 1812-8688.2014.7.12558.

Посилання на агентство Цю статтю

Просто віділіть и скопіюйте посилання на агентство Цю статтю в буфер обміну. Ви можете такоже php?id=14788> спробуваті найти схожі статті

Php?